ถ้าคุณเป็นเจ้าของร้านทอง ไม่ว่าจะขายทองรูปพรรณ ทองแท่ง หรือเปิดร้านรับจำนำทอง สิ่งหนึ่งที่หนีไม่พ้นแน่นอนคือ “ ภาษีร้านทอง ” เพราะร้านทองถือเป็นธุรกิจที่มีการหมุนเวียนเงินสูงและอยู่ภายใต้การตรวจสอบของสรรพากรโดยตรง หลายคนอาจจะมองว่าภาษีร้านทองเป็นเรื่องยุ่งยาก ทั้งบันทึกบัญชี ภาษีซื้อ ภาษีขาย และเอกสารต่าง ๆ แต่จริง ๆ แล้ว ถ้าเข้าใจระบบภาษีตั้งแต่ต้น ก็สามารถวางแผนได้แบบไม่ปวดหัวเลย ในบทความนี้เราจะพาไปดูว่า ร้านทองต้องเสียภาษีอะไรบ้าง เสียยังไง เสียเมื่อไหร่ และคำนวณยังไงให้ถูกต้อง

ทำความเข้าใจรายได้ของร้านทอง

ก่อนจะเข้าสู่เรื่องภาษี ต้องเข้าใจรายได้ของร้านทองก่อน เพราะแต่ละแบบมีผลต่อภาษีที่ต้องเสียแตกต่างกัน

- ทองคำแท่ง — รายได้หลักมาจากส่วนต่างราคาซื้อ–ขาย เช่น ซื้อบาทละ 35,000 ขายบาทละ 35,500 ก็จะมีกำไรบาทละ 500 บาท

- ทองรูปพรรณ — มีรายได้จากราคาขายและค่ากำเหน็จ เช่น ขายสร้อยทองราคา 15,000 บาท รวมค่ากำเหน็จ 500 บาท

- รับจำนำทอง — มีรายได้จากดอกเบี้ยที่ลูกค้าจ่าย

- ซื้อ–ขายทองเก่า — รายได้จากส่วนต่างของราคาซื้อและราคาขายทองเก่า

ภาษีที่ร้านทอง ต้องเสีย

1. ภาษีเงินได้

ภาษีเงินได้ คือภาษีที่เก็บจาก “กำไรสุทธิ” ของร้านทองในแต่ละปี ซึ่งสรรพากรจะดูจากเอกสารรายรับ รายจ่าย และต้นทุนทั้งหมดของร้าน แล้วคำนวณจากกำไรที่เหลือ

สำหรับร้านทอง จะมี 2 แบบหลัก ๆ คือ

- ร้านทองแบบบุคคลธรรมดา

- ร้านทองแบบนิติบุคคล (บริษัทหรือห้างหุ้นส่วนจำกัด)

ร้านทองแบบบุคคลธรรมดา

ถ้าร้านคุณจดทะเบียนในนามบุคคลธรรมดา (ไม่ใช่บริษัท) จะต้องเสีย ภาษีเงินได้บุคคลธรรมดา โดยคำนวณตาม “ขั้นบันไดรายได้” หรือที่เรียกว่า อัตราภาษีก้าวหน้า

หมายความว่า รายได้แต่ละช่วงจะเสียภาษีในอัตราที่แตกต่างกัน ไม่ใช่ว่าทั้งหมดจะถูกคิดเท่ากัน

ตัวอย่างคำนวณ ภาษีร้านทอง

สมมติข้อมูลร้านทองของคุณเป็นแบบนี้:

- รายได้รวมทั้งปี: 3,000,000 บาท

- ต้นทุนทอง: 2,700,000 บาท

- ค่าใช้จ่ายอื่น ๆ (ค่าไฟ, ค่าเช่า, ค่าจ้าง): 150,000 บาท

กำไรสุทธิ = 3,000,000 – 2,700,000 – 150,000 = 150,000 บาท

วิธีคำนวณภาษีแบบขั้นบันได

อัตราภาษีบุคคลธรรมดา (ล่าสุด):

| รายได้สุทธิ (บาทต่อปี) | อัตราภาษี |

| 0 – 150,000 | ยกเว้นภาษี |

| 150,001 – 300,000 | 5% |

| 300,001 – 500,000 | 10% |

| 500,001 – 750,000 | 15% |

| 750,001 – 1,000,000 | 20% |

| 1,000,001 – 2,000,000 | 25% |

| 2,000,001 – 5,000,000 | 30% |

| เกิน 5,000,000 | 35% |

นำกรณีตัวอย่างมาคิด:

กำไรสุทธิของร้านคือ 150,000 บาท → อยู่ในขั้นแรก (0 – 150,000 บาท)

ดังนั้น ยังไม่ต้องเสียภาษี

แต่ถ้ากำไรเพิ่มขึ้น เช่น 600,000 บาท

จะคำนวณแบบนี้:

- 0 – 150,000 บาท → ยกเว้นภาษี

- 150,001 – 300,000 บาท → 150,000 x 5% = 7,500 บาท

- 300,001 – 500,000 บาท → 200,000 x 10% = 20,000 บาท

- 500,001 – 600,000 บาท → 100,000 x 15% = 15,000 บาท

รวมภาษีที่ต้องจ่ายทั้งปี = 7,500 + 20,000 + 15,000 = 42,500 บาท

การยื่นภาษี:

- กลางปี: ยื่นแบบ ภ.ง.ด.94 (คำนวณจากรายได้ครึ่งปีแรก)

- สิ้นปี: ยื่นแบบ ภ.ง.ด.90 (สรุปทั้งปี)

ยื่นได้ทั้งที่สรรพากรและผ่านระบบ e-Filing

ร้านทองแบบบริษัท (นิติบุคคล)

ถ้าร้านทองของคุณจดทะเบียนเป็น บริษัทจำกัด หรือห้างหุ้นส่วนจำกัด ภาษีที่ต้องเสียจะเปลี่ยนจากภาษีบุคคลธรรมดา มาเป็น “ภาษีเงินได้นิติบุคคล”

ซึ่งจะคำนวณจาก “กำไรสุทธิของบริษัท” ในแต่ละรอบบัญชี โดยใช้อัตราภาษีคงที่ 20% ของกำไรสุทธิ

ตัวอย่างการคำนวณสิ้นปี

สมมติร้านทองของคุณจดทะเบียนเป็นบริษัท และมีผลประกอบการดังนี้

- รายได้รวมต่อปี: 10,000,000 บาท

- ต้นทุนทองและค่าใช้จ่าย: 9,500,000 บาท

กำไรสุทธิ = 10,000,000 – 9,500,000 = 500,000 บาท

นำกำไรนี้ไปคำนวณภาษี

ภาษีที่ต้องจ่าย = 500,000 × 20% = 100,000 บาท

การยื่นและชำระภาษี

บริษัทต้องยื่นภาษีปีละ 2 ครั้ง

- กลางปี:

- ยื่นแบบ ภ.ง.ด.51

- ใช้ประมาณการกำไรครึ่งปี (ม.ค.–มิ.ย. หรือครึ่งรอบบัญชี)

- ยื่นภายใน 2 เดือนนับจากวันสิ้นรอบ 6 เดือนแรก

- เช่น รอบบัญชีสิ้นสุดเดือนธันวาคม → ต้องยื่นภายใน สิ้นเดือนสิงหาคม

- สิ้นปี:

- ยื่นแบบ ภ.ง.ด.50

- ใช้กำไรจริงทั้งปีหลังจากปิดงบการเงิน

- ยื่นภายใน 150 วันหลังวันสิ้นรอบบัญชี

- เช่น สิ้นรอบ 31 ธันวาคม → ต้องยื่นภายใน 30 พฤษภาคม ของปีถัดไป

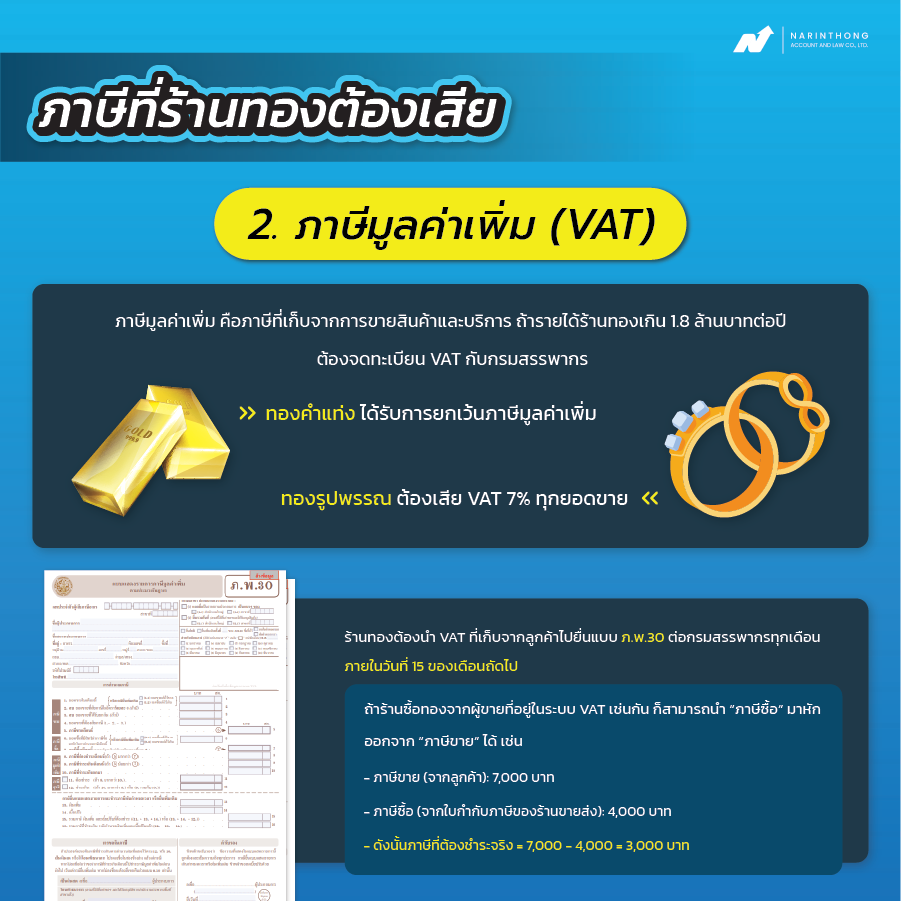

ภาษีมูลค่าเพิ่ม (VAT)

ภาษีมูลค่าเพิ่ม คือภาษีที่เก็บจากการขายสินค้าและบริการ ถ้ารายได้ร้านทองเกิน 1.8 ล้านบาทต่อปี ต้องจดทะเบียน VAT กับกรมสรรพากร

- ทองคำแท่ง ได้รับการยกเว้นภาษีมูลค่าเพิ่ม

- ทองรูปพรรณ ต้องเสีย VAT 7% ทุกยอดขาย

ตัวอย่าง:

ถ้าขายทองรูปพรรณราคา 100,000 บาท

- คิด VAT 7% = 100,000 × 0.07 = 7,000 บาท

- รวมลูกค้าจ่ายทั้งหมด = 107,000 บาท

ร้านทองต้องนำ VAT ที่เก็บจากลูกค้าไปยื่นแบบ ภ.พ.30 ต่อกรมสรรพากรทุกเดือน ภายในวันที่ 15 ของเดือนถัดไป

ถ้าร้านซื้อทองจากผู้ขายที่อยู่ในระบบ VAT เช่นกัน ก็สามารถนำ “ภาษีซื้อ” มาหักออกจาก “ภาษีขาย” ได้ เช่น

- ภาษีขาย (จากลูกค้า): 7,000 บาท

- ภาษีซื้อ (จากใบกำกับภาษีของร้านขายส่ง): 4,000 บาท

- ดังนั้นภาษีที่ต้องชำระจริง = 7,000 – 4,000 = 3,000 บาท

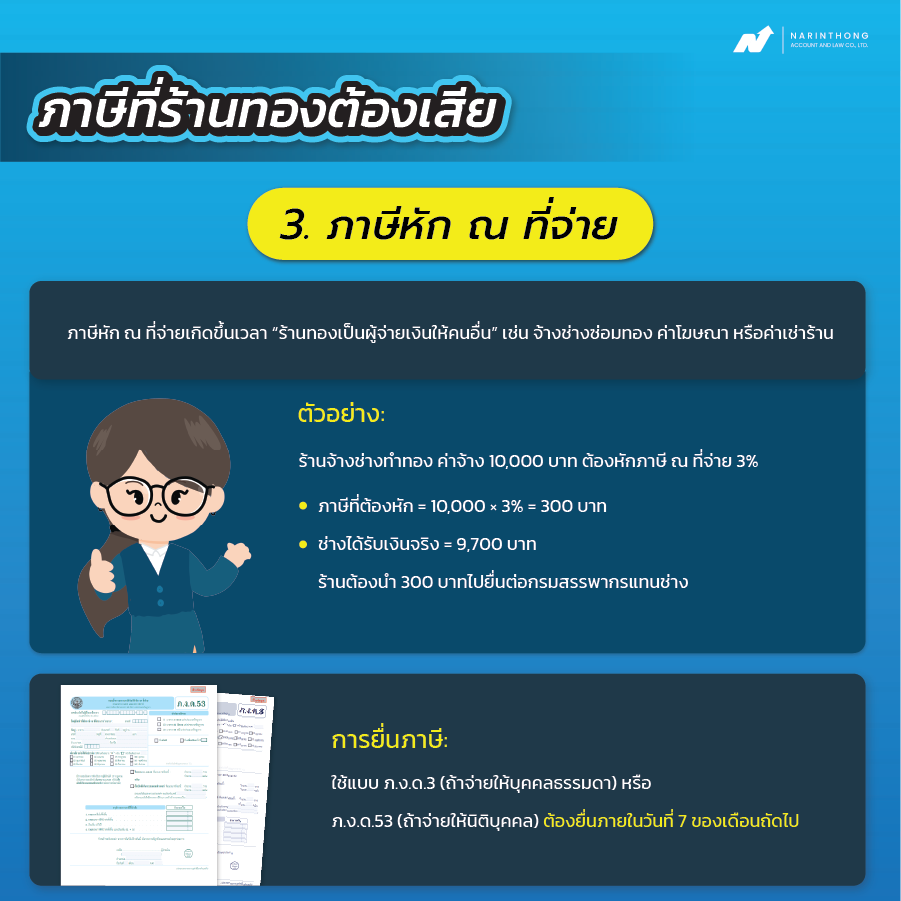

ภาษีหัก ณ ที่จ่าย

ภาษีหัก ณ ที่จ่ายเกิดขึ้นเวลา “ร้านทองเป็นผู้จ่ายเงินให้คนอื่น” เช่น จ้างช่างซ่อมทอง ค่าโฆษณา หรือค่าเช่าร้าน

ตัวอย่าง:

ร้านจ้างช่างทำทอง ค่าจ้าง 10,000 บาท ต้องหักภาษี ณ ที่จ่าย 3%

- ภาษีที่ต้องหัก = 10,000 × 3% = 300 บาท

- ช่างได้รับเงินจริง = 9,700 บาท

ร้านต้องนำ 300 บาทไปยื่นต่อกรมสรรพากรแทนช่าง

การยื่นภาษี:

ใช้แบบ ภ.ง.ด.3 (ถ้าจ่ายให้บุคคลธรรมดา) หรือ ภ.ง.ด.53 (ถ้าจ่ายให้นิติบุคคล)

ต้องยื่นภายในวันที่ 7 ของเดือนถัดไป

ภาษีป้าย

นอกจากภาษีเงินได้และภาษีมูลค่าเพิ่มแล้ว ร้านทองส่วนใหญ่ยังต้องเสีย “ภาษีป้าย” ด้วย โดยเฉพาะถ้าร้านมี ป้ายชื่อร้านติดด้านหน้า หรือป้ายโฆษณา แสดงชื่อร้าน โลโก้ หรือคำว่า “ทองคำ” อยู่

ภาษีป้ายถือเป็น ภาษีท้องถิ่น ที่จัดเก็บโดย เทศบาล หรือองค์การบริหารส่วนตำบล (อบต.) ในพื้นที่ที่ร้านตั้งอยู่

วิธีคิดอัตราภาษีป้าย (โดยประมาณ)

ภาษีป้ายจะคิดตาม ขนาดป้าย และเนื้อหาที่แสดงบนป้าย เช่น

ประเภทป้าย อัตราภาษีต่อ 500 ตารางเซนติเมตร (ประมาณ 7×7 ซม.)

ป้ายที่มีแต่ “อักษรไทย” 3 บาท

ป้ายที่มี “อักษรไทย + ภาษาอื่น หรือโลโก้” 20 บาท

ป้ายที่ไม่มีอักษรไทย (มีแต่ภาษาอังกฤษหรือโลโก้) 40 บาท

ตัวอย่างคำนวณ:

สมมติร้านทองมีป้ายชื่อขนาด 2 เมตร x 1 เมตร = 2,0000 ตารางเซนติเมตร

แสดงชื่อ “ห้างทองนรินทร์ทอง Narinthong Gold” (มีทั้งไทยและอังกฤษ)

= (20,000 ÷ 500) × 20 = 800 บาทต่อปี

แต่ในบางพื้นที่ เทศบาลอาจมีอัตราขั้นต่ำ เช่น ปีละ 2,000 บาท หรือมีค่าธรรมเนียมอื่นเพิ่มเติม

สรุป

เจ้าของร้านทองควรวางระบบภาษีตั้งแต่ต้น เช่น จดทะเบียน VAT ให้ถูกประเภท แยกบัญชีทองและค่าใช้จ่ายชัดเจน เก็บใบกำกับภาษีทุกครั้งที่ซื้อขาย และยื่นภาษีให้ตรงเวลา จะช่วยลดความเสี่ยงค่าปรับและประหยัดเงินภาษีได้มากหากยังไม่มั่นใจเรื่องการคำนวณภาษีหรือการยื่นแบบต่าง ๆ สามารถปรึกษา นรินทร์ทอง เพราะเราคือผู้เชี่ยวชาญด้านบัญชีและภาษีโดยตรง ให้บริการมากกว่า 20 ปี โดยมีบริการให้คุณได้เลือกใช้อย่างหลากหลาย ทำให้ธุรกิจของคุณสามารถเติบโต และมีประสิทธิภาพในการก้าวหน้า ไม่ว่าจะเป็น

- การส่งภาษีอากร ทางเราสามารถยื่นภาษีให้ได้ โดยที่คุณไม่ต้องยุ่งยากกับการจัดเตรียมเอกสาร รวมไปถึงรับจัดทำรายงาน และให้คำปรึกษาทางด้านภาษี

- รับจดทะเบียนบริษัท เพื่อสร้างความน่าเชื่อถือให้กับบริษัทของคุณ โดยไม่ต้องกังวลกับปัญหาที่จะเกิดขึ้นจากการจดทะเบียน เพราะเราสามารถช่วยคุณได้

- งานทางด้านการเงิน จะเป็นการดำเนินเรื่องที่เกี่ยวข้องกับการยื่นแบบเงินเดือน และประกันสังคมของพนักงานที่ทำงานอยู่ภายในบริษัท

- ให้บริการรับทำบัญชี หากใครที่กำลังรู้สึกว่าการทำบัญชีนั้นเป็นเรื่องที่ยุ่งยาก และมีข้อผิดพลาดเกิดขึ้นมากมายภายในบริษัท ทางเราพร้อมที่จะดูแลคุณ

สำหรับใครที่ต้องการปรึกษาสามารถสอบถามเพิ่มเติมได้ที่…

Facebook : NarinthongOfficial

E-mail : narinthong.ac@gmail.com

Line : @Narinthong

Tel : 081-627-6872 , 02-404-2339